亚盛医药转让唯一商业化产品海外权益背后:尚未盈利 超6亿借款年内到期

中国网财经6月20日讯(记者 刘小菲)亚盛医药近期发布公告称,授予Takeda International独家选择权以就耐立克®(奧雷巴替尼)(HQP1351)订立独家许可协议。

图片来源于网络,如有侵权,请联系删除

若选择独家行使,Takeda International将获得开发及商业化耐立克®(奧雷巴替尼)除中国大陆、中国香港、中国澳门、中国台湾以外的全球权益。

图片来源于网络,如有侵权,请联系删除

根据独家选择权协议,在选择权可能获行使前,亚盛医药需全权负责耐立克®(奥雷巴替尼)的所有临床开发。亚盛医药将于签署独家选择权协议后收到1亿美元的选择权付款,如Takeda International行使选择权则亚盛将有资格获得最高约12亿美元的选择权行使费及额外的潜在里程碑付款,以及年销售额两位数百分比的销售分成。

同日晚间,亚盛医药还发布公告称,Takeda International同意认购2430.73万股股份,总代价约7500万美元(相当于5.86亿港元),须根据证券购买协议的条款和条件进行。

目前,耐立克®(奧雷巴替尼,第三代BCR-ABL1抑制剂)是亚盛医药唯一进入商业化阶段的核心产品。2023年,耐立克®的销售盒数增加了259%,总患者数增加了123%,准入医院数量增加了567%。

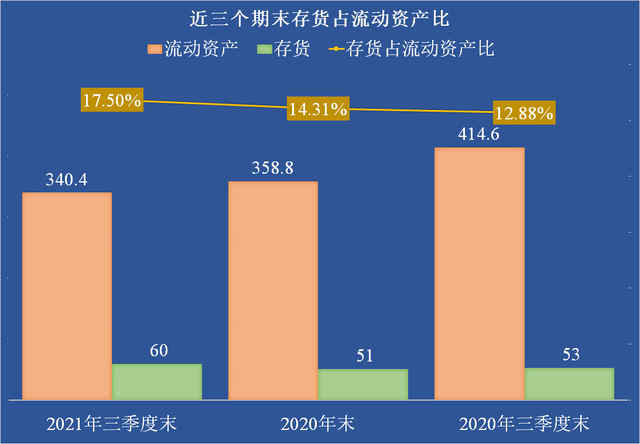

亚盛医药转让耐立克®(奧雷巴替尼)海外权益的背后,是对资金的渴求。截至2023年底,亚盛医药以人民币计值的银行贷款约为17.73亿元,其中有共计约6.16亿元的借款2024年到期。

此外,亚盛医药目前还向美国证券交易委员会递交了建议首次公开发售的F-1表格登记声明草案,首次公开发售预计在证交会完成审查程序后进行,这意味着公司融资渠道将进一步拓宽。2019年,亚盛医药IPO首发募资3.7亿港元,随后亚盛医药进行了4次配售,募资金额分别为7.02亿港元、11.71亿港元、3.88亿港元和5.5亿港元。截至2023年12月31日,亚盛医药的现金及银行结余为10.93亿元。

对融资颇有依赖的亚盛医药,其自身业绩表现不尽如人意。2023年,亚盛医药实现营业收入2.22亿元,同比增长5.9%;归母净利润为-9.26亿元,亏损幅度同比扩大了4.8%。

由于耐立克®及其他产品商业化,亚盛医药2023年产生的销售及分销开支为1.95亿元,同比增长了24.1%;经营活动所用现金净流出7.26亿元,而2022年同期净流出6.54亿元。

(责任编辑:谭梦桐)推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经瞭望网

财经瞭望网