易鑫集团2023年毛利率下滑:收入67亿元助贷业务贡献过半 期末借款总额激增近九成

中国网财经3月14日讯(记者 刘小菲)易鑫集团近期发布2023年年报。报告期内公司实现收入66.86亿元,同比增长28.54%;实现净利润5.55亿元,同比增长49.66%。

图片来源于网络,如有侵权,请联系删除

相较前几年,易鑫集团业绩增速明显放缓。2021年和2022年,易鑫集团的净利润分别为0.29亿元和3.71亿元,同比增幅分别为102.51%和1180.74%。

图片来源于网络,如有侵权,请联系删除

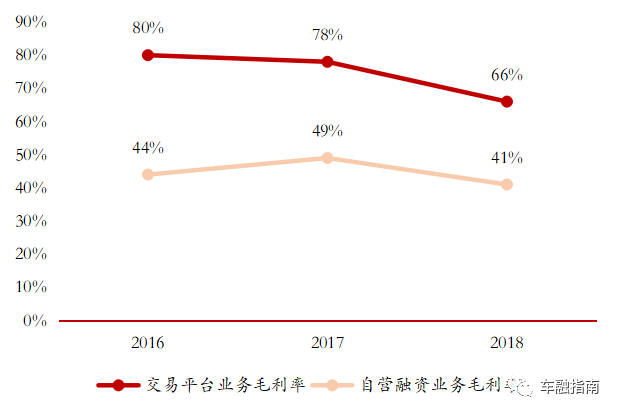

资料显示,易鑫集团是一家互联网汽车金融交易平台,目前主要开展了交易平台业务和自营融资业务。2023年,这两项业务的毛利率分别为49%和48%,与上年同期相比分别下滑了6个百分点和8个百分点,这也导致公司总毛利率下滑了7个百分点至49%。另外,自营融资业务的净利息收益率下跌至4.1%,而上年同期为5.5%。

图片来源于网络,如有侵权,请联系删除

助贷业务发展压力重重

从细分来看,易鑫集团交易平台业务旗下主要有贷款促成业务(俗称“助贷”)、SaaS服务和其他平台业务(担保服务和增值服务)。2023年这三项业务的收入分别为34.45亿元、4.63亿元和11.89亿元,占总收入的比例分别为52%、7%和17%,助贷业务的收入仍然占了“半壁江山”。

不过,记者注意到,易鑫集团助贷业务收入增速已经有所下滑,2021-2023年,助贷业务增速分别为65%、62%和9%。

实际上,易鑫集团通过融资租赁嵌套抵押贷款的助贷业务发展面临着多重压力。其中,监管正在不断加强引导融资租赁公司聚焦主业。各地金融监督管理局及融资租赁协会对所辖融资租赁公司提出的各类指导要求,均提出融资租赁公司应当重点经营融资租赁业务,通过真金白银的业务投放,回归金融业务本质。深圳融资租赁协会2022年下旬其组织的培训会议中明确指出,融资租赁公司应当控制非租赁业务收入占比,公司开展金融中介业务形成的收入不得超过开展融资租赁业务形成的收入。

2020年8月末,上海市地方金融监督管理局也曾要求易鑫集团全资子公司上海易鑫融资租赁有限公司专注融资租赁业务,逐步减少贷款促成业务参与程度。

除了监管层面,易鑫集团的助贷业务在消费者群体中也一直饱受非议,诸如阴阳合同、套路贷、强制绑定担保费等相关投诉较多。在黑猫投诉等平台上,不少消费者称易鑫集团存在暴利催收等行为。

截至2023年12月31日,易鑫集团包括助贷、自营融资租赁服务在内的所有融资交易,180日以上逾期率及90日以上的逾期率分别是1.49%及1.89%,上年同期分别为1.49%及1.92%。易鑫集团表示,通过新推出的预警及决策极致,可以预先对有不当行为的客户采取行动。

借款总额激增85.6%至232亿元

易鑫集团的所有业务中,增速最快的SaaS服务业务。2023年,SaaS服务业务收入是4.63亿元,同比增长280%,占总收入的比例由2022年的2%增长至7%。

资料显示,易鑫集团SaaS服务,主要通过连接汽车厂商、金融机构和消费者,输出完整的汽车零售金融解决方案。2023年,易鑫集团通过该模式达成的融资交易金额为102亿元,实现爆发式增长。通过SaaS模式完成的新车交易中,新能源渗透率达到了40%。

作为公司金融科技模块,SaaS业务规模的快速扩大,离不开相关团队研发投入的增加。受该因素影响,2023年易鑫集团的研发费用为1.94亿元,同比增长了1%,如果刨除股权激励费用的影响,同比增幅达11%。此外,2023年易鑫集团销售及营销费用为13.29亿元,同比增加了9%;行政费用为3.52亿元,同比减少18%。

截至2023年12月底,易鑫集团的资产负债比率为53%,而上年同比为37%;借款总额为232亿元,同比增长85.6%,其中资产支持证券及资产支持票据占借款总额的百分比为27%。

资本市场上,易鑫集团于2017年11月登陆港交所,发行价为7.7港元。自上市以来几乎一直处于“破发状态”,2023年自4月份开始更是沦为“仙股”,股价一直低于1港元。截至3月13日收盘,易鑫集团每股报价为0.73港元,公司总市值为46.97亿港元。

(责任编辑:朱赫)推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经瞭望网

财经瞭望网