胜华波IPO:三年分红3.05亿募资必要性被疑 三名实控人合计控股100%内控频遭问询

中国网财经1月11日讯(记者苏楠 叶浅) 据上交所发行上市审核网站,上交所上市委将于1月12日召开2024年第2次上市审核委员会审议会议,浙江胜华波电器股份有限公司(以下简称“胜华波”)将迎上会大考。

图片来源于网络,如有侵权,请联系删除

值得注意的是,胜华波报告期内盈利情况良好,三年分红约3.05亿元,同时公司拟募资约9.02亿元,其中5亿元拟将用于补充流动资金,从而公司募资必要性及上市动机被质疑。

公司治理结构方面,胜华波三名实控人发行前后持股比例均较高,董事会6名非独立董事过半为实控人或实控人亲属,8名高管半数为实控人亲属。此外,公司报告期内存多项内控不规范情形,从而其公司治理及内控问题连续多次被证监会及上交所问询。

三年分红3.05亿募资必要性被疑

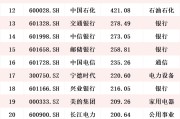

胜华波主营汽车零部件的研发、生产和销售,核心产品为汽车雨刮器总成及座椅电机,报告期内二者合计主营业务收入占比均超90%,下游客户包括上汽集团、中国一汽等整车制造厂商及佛吉亚、麦格纳等汽车座椅厂商。

2019年至2022年,受汽车行业回暖等因素的影响,胜华波业绩表现良好,分别实现营收约17.83亿元、19.28亿元、25.08亿元、31.94亿元,复合年增长率为21.43%,分别实现归母净利润约1.75亿元、1.92亿元、2.10亿元、3.85亿元,复合年增长率为30.12%。

2023年1-9月,胜华波实现营收约28.92亿元,同比增长32.52%,实现归母净利润约4.37亿元,同比增长81.74%。公司预计2023年全年公司营收在39亿元至44亿元之间,同比增幅为22.12%至37.78%,扣非归母净利润在5.6亿元至6.3亿元之间,同比增幅为55.59%至 75.04%。

在上述背景下,胜华波于2019年至2021年合计四次现金分红约3.05亿元。显然,近五年来,公司盈利能力始终“在线”,并存在向股东大额分红的记录。

然而,自首次披露上市计划以来,胜华波拟募集资金总额却持续加码。2022年5月19日,公司招股书首度披露,表示拟募资约4.02亿元分别投向年产450万套雨刮器扩容项目、年产1500万台座椅电机扩容项目及浙江胜华波电器股份有限公司汽车雨刮器总成关键零部件智能化改造项目。

2023年3月,因全面注册制实施,胜华波重新向上交所递交主板上市申请材料,拟募集资金却由约4.02亿元翻倍升至9.02亿元,且增加的5亿元未用于“扩产”等,而是拟用于补充流动资金。

中国网财经记者注意到,胜华波在上市审核阶段合计经历三次问询,一次为2022年10月21日来自证监会的反馈意见,其余两次为上交所对公司的第二轮审核问询及审核中心意见落实,在大额分红、增加“补流”募投项目等情况下,公司募投项目的可行性、募集资金的必要性等相关问题持续被关注。

三名实控人合计控股100%内控频遭问询

胜华波三名实控人与公司名称一一对应,分别为王上胜、王上华和王少波,“企业如人,人如企业”,三人从股权层面上对公司控制程度较深。

招股书显示,本次发行前,王上胜、王上华和王少波兄弟三人直接或间接合计持有胜华波100%股份。公司此次冲击IPO拟发行4080万股,占发行后总股本比例不低于10%。换言之,若能成功发行,三人将合计持有公司89.97%股份。

上交所股票上市规则(2023年8月修订)第三章第一节第一条显示,境内发行人申请首次公开发行股票并在上交所上市,应当符合五个条件,其中第三个条件为:公开发行的股份达到公司股份总数的25%以上;公司股本总额超过4亿元的,公开发行股份的比例为10%以上。

中国网财经记者了解到,发行后,胜华波总股本不超过4.068亿股,新发行股数不超过4080万股,若顶格发行,新发行股数为公司总股本的10.03%,基本上卡在上交所上市公司的标准线上。在其他条件不变的情况下,若公司实控人增持公司股票超过0.03%,公司或将不符合上市规则。

与股权较为集中相对应,胜华波的整体公司治理结构中实控人及其亲属含量较高。首先来看董事会,公司共有9名董事,其中非独立董事6名,实控人及亲属占据4个席位,另两位为公司工作十年以上的高管或员工。

管理层方面,胜华波高管共8名,其中4名为实控人亲属,具体包括总经理李伟良、副总王丽慧及王坚、董秘王佳佳。公司监事会共3名监事,均为公司员工。

除公司治理结构外,胜华波报告期内与实控人及其亲属等关联方存在大笔关联交易。招股书显示,2020年至2022年及2023年上半年,公司一般经常性关联采购金额分别约为1.01亿元、1.29亿元、2.18亿元、1.10亿元,占采购总额比例分别为7.27%、6.76%、9.33%、8.88%。

2022年10月21日,证监会对胜华波的反馈意见显示,报告期内,公司关联销售主要为向关联方温州派尔飞克销售座椅电机成品及配件,以及向温州艾克生销售雨刮器半成品。其中,温州派尔飞克系发行人实际控制的企业,实际业务中,温州派尔飞克通过低价向发行人采购产品并通过发行人业务员对外销售,将部分利润留存于发行人体外,该部分资金由发行人实际控制人王上胜使用,主要用于发放部分员工工资及支付账外费用。

或基于上述因素等,上交所在问询中多次提及公司内控规范、公司治理有效问题及如何防范实控人不当控制等。

对于胜华波的IPO进展,中国网财经记者将持续关注。

(责任编辑:张紫祎)推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经瞭望网

财经瞭望网