跨境基金产品申赎提速,机构建议优化QDII配置策略

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

- 丨

图片来源于网络,如有侵权,请联系删除

跨境基金产品申赎提速,机构建议优化QDII配置策略

每日经济新闻 2024-03-12 14:23:00

每经记者 任飞 每经编辑 彭水萍

随着近期市场出现部分跨境基金产品申赎周期优化,业内也在关注行业接下来会否持续调整相关产品的申购、赎回周期。

从交易的角度来看,优化申赎周期除改善投资体验外,业内人士还指出,对于一些套利交易的特殊环节的风险敞口将进一步缩窄,对ETF场内外价格稳定运维亦有一定的帮助。但有关ETF市场存在的“短板”性问题,机构管理人也在呼吁改善并引入新的治理方案,持续引导行业向好发展。

海外权益市场持续吸引内地投资人关注,机构也在建议投资人优化QDII配置的策略,关注新兴市场的同时,也要关注海外资本市场潜在的风险因素。

跨境基金产品申赎速率优化,特殊交易效率提升

或许很多关注跨境资产配置的投资人近期都在关注一件事,已经有产品对申购或赎回周期进行了优化,这在之前并不多见。

跨境基金产品主要分两种类型,一类是内地公募基金投资海外市场的QDII基金,另一类则是像中国香港或海外国家投资内地市场的基金,所以并不是只有QDII基金一种。

3月7日,博时基金官方公众号发布信息,旗下3只QDII赎回大提速,基金公司还为此做了专题海报,提及博时纳斯达克100ETF联接、博时恒生医疗保健ETF联接、博时恒生科技ETF联接均将赎回周期由过去的T+6提速至最快T+4个交易日。

图片来源:“博时基金”公众号截图

相较以往的规则,持仓投资人若赎回基金,款项最快可以提前2天到账。由于是联接基金,所以即便对应的是ETF,交易也是在场外进行,所以才有不同于ETF场内交易的灵活性差异,但对于有配置需求的人来说,的确是件好事。

首先,对于纯粹的配置型投资人来说,以往的长周期主要也是在于汇率结算以及海外交易时差的原因,但拉长时间无疑也就扩大了风险敞口,对于风险管控要求较高的投资人来说有些无奈。

博时基金指数与量化投资部马悦在回应《每日经济新闻》记者时表示,这得益于基础设施的不断升级,标普500ETF对标美股,而2017年9月美股从T+3改为T+2结算,ETF赎回资金到账时间相应减少1天,随后不断优化,到2024年5月美股交收即将改为T+1结算,相信跨境产品的结算效率届时也会有新的变化。

其次,对于有场内外套利需求的投资人来说,这一利好最为关键,这是由于ETF场内外价格可能存在的差异会使得套利成为可能,但有鉴于权益市场的高波动特征,赎回时间的拉长会让可套利的空间充满不确定性,甚至从有套利空间转为亏损,因此,赎回提速也对套利等特殊交易的效率提升起到关键作用。

有望成为跨境基金产品优化申赎效率的样板

与博时基金旗下3只QDII赎回提速形成呼应的是,华夏基金(香港)旗下产品的申购也在提速。这也是为何现阶段舆情探讨跨境基金而不单一提及QDII的原因,本质来说,后者并不是所谓的QDII基金。

2月29日,华夏基金(香港)旗下华夏沪深300指数ETF(3188.HK/83188.HK)迎来升级,申购周期从过去的T+2变为T+1,此外,截单时间由11:00延长至14:00,预拨款由资产净值的110%减少至105%。

图片来源:“华夏基金香港”公众号截图

据官方的介绍,这是香港市场最快的申购周期(一级市场)。

记者也从相关基金公司了解获悉,这种应该算是推文,并不是基金公司公告内容,是一种类似于营销方案的内容,但对于投资人来说,的确是个利好的举措,且有望成为后续越来越多相关跨境基金产品优化申赎效率的样板。

当然,针对目前此类产品的投资范围、工具属性以及交投现状,业内也在关注行业的“短板”,尤其是制约产品投资体验的相关事项,不仅投资人诟病,就连管理人也在呼吁改善。

博时基金马悦告诉记者,一是改善场内流动性支持,为提高场内投资者的交易体验,安排做市商提供流动性,避免出现较大折溢价,方便在二级市场交易的个人投资者参与;二是扩大做市商种类,积极引进各类做市商,如私募、QFII等;三是持续的做投资者教育,让投资者对跨境指数资产的风险收益特点有更为清楚的认识。

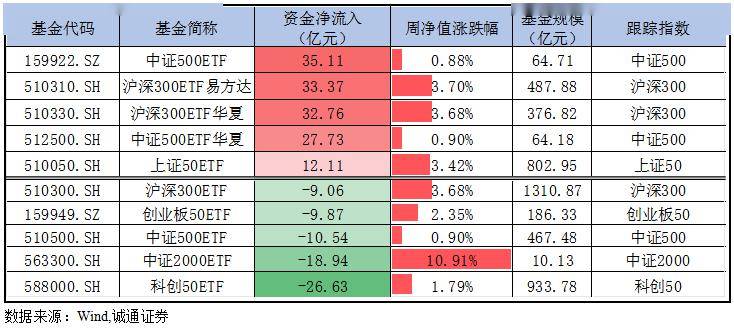

诚如马悦提及的问题,目前ETF市场存在着同质化竞争的顽疾,不仅存在同类产品一家独大的可能,也存在着因此而导致的场内资金爆量致使场内价格走势严重偏离跟踪指数的情形。

机构建议优化QDII配置策略,关注新兴市场

两家公司旗下的跨境基金产品申赎周期优化,或为业内其他机构持续改善运维方式提供思路,这也与近年来此类产品持续受到投资人关注有关,特别是海外权益市场的赚钱效应持续升温,如何用好此类投资工具至关重要,机构也在建议投资人优化QDII的配置策略。

华宝证券的研报分析指出,从追求最小化波动目标看,90%的全球资产权重为最佳,滚动1年平均最大回撤幅度最小的同时,也能获得较高的年化收益率;这其实就是分散化投资的极致运用,即把A股与境外其他市场的权益基本同等看待。

从追求最优的风险收益性价比来看,当全球资产的配置权重为80%时,夏普比率是最高的,表示单位投资风险下能取得的回报最高。从追求最高收益角度看,60%的权重配置能取得最高年化收益率。

从“把境外资产配置作为一种另类增强手段,以稳定战胜仅投资于A股”的角度看,除了考虑风险与收益因素外,还需要考虑投资组合与A股的跟踪误差,若要保持10%以内的跟踪误差,全球配置权重以40%为最优,若要保持5%以内的跟踪误差,权重以20%为最优。

目前,投资新兴市场QDII以主动型为主,而印度、越南市场的权益投资热度也在去年持续吸引一波关注。目前境内公募基金市场中,只有天弘越南市场股票一只投资于越南市场的QDII基金;另有两只投资于印度市场的QDII基金,分别为工银印度市场和宏利印度。

不过,对于海外权益市场的风险因素,业内也并非没有担忧,特别是在联储降息预期升温背景下,对比历史可能发生金融危机的讨论不绝于耳,但也有观点认为,海外资产是要受美股的锚定,但目前还没有看到出现较大风险事件可能的信号,亦步亦趋紧跟市场变化作出调整最为稳妥。

封面图片来源:每日经济新闻 刘国梅 摄

如需转载请与《每日经济新闻》报社联系。

未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

版权合作及网站合作电话:021-60900099转688

读者热线:4008890008

特别提醒:如果我们使用了您的图片,请作者与索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

欢迎关注每日经济新闻APP

推荐阅读:

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经瞭望网

财经瞭望网